- ►

- Impfung

- Eine Christin packt aus

- Hingerichtet und als Müll entsorgt

- Mord, Leichenschändung, Diebstahl

- Lebendig getötete Kinder

- Der satanische Plan hinter der Plandemie

- Sie bringen Menschen um. Sie töten Menschen auf die schrecklichste, erschreckendste und qualvollste Weise

- Nehmen Sie einen Covidimpfstoff aus der Charge, die meine Frau getötet hat

- Starke Schädigung der blutbildenden Stammzellen von Neugeborenen durch Spike

- Der Covid-19-Impfstoff von Pfizer verändert die menschliche DNA

- Ich habe viele Menschen gesehen, die kurz nach der Impfung an einem Herzinfarkt starben!

- Covid-19: Eine psychologische Militäroperation

- Wenn Sie immer noch nicht glauben, dass Impfstoffe Waffen zur Ausrottung menschlichen Lebens sind - denken Sie noch einmal nach

- Mütter, Väter, Ihre Kinder sind in Gefahr!

- Die Covid-Lügen

- Wissenschaftler finden mRNA in Muttermilch

- Drehbuch zur Plan_D_mie

- Impftote und -Verletzte

- Der Todes-Tsunami

- Indiens Impfstoffkampagne 2021 verursachte ca. 3,7 Millionen Todesfälle

- Es findet ein unvorstellbares Gemetzel statt, und ein Ende ist nicht in Sicht...

- Big Pharma setzt die gesamte Menschheit dem Risiko eines demografischen Zusammenbruchs aus

- Ihre Regierung versucht, Sie zu töten: Vertrauliche Pfizer-Dokumente enthüllen, dass die COVID-Impfung zu einer Massenentvölkerung führen wird

- JAMA: mRNA-Impfstoffausscheidung in Muttermilch nachgewiesen!

- PfizerGate: Offizielle Regierungsberichte beweisen, dass Hunderttausende von Menschen jede Woche aufgrund der COVID-19-Impfung sterben

- ERKLÄRUNG DER INTERNATIONALEN MEDIZINISCHEN KRISE AUFGRUND DER KRANKHEITEN UND TODESFÄLLE IM ZUSAMMENHANG MIT „COVID-19-IMPFSTOFFEN“

- Das ist Völkermord! Bestattungsunternehmer berichtet

- Stoppt die COVID-Impfung, oder es werden noch mehr Menschen sterben

- Erschreckende Raten von Fehlgeburten

- Menschen in Käfighaltung

- Europa verzeichnet offiziell einen schockierenden Anstieg von 691 % an übermäßigen Todesfällen unter Kindern, seit die EMA erstmals den COVID-Impfstoff für Kinder zugelassen hat

- Die Ausrottung der Menschheit wird sich beschleunigen

- Geplante menschliche Katastrophe biblischen Ausmaßes

- Tödliche Covid-Impfstoffe und die mysteriöse Abwärtsspirale

- Wie können Sie es mit Ihrem Gewissen vereinbaren tatenlos zuzusehen?

- Der Impf-Massenmord

- Das C-19-Impfmassaker

- Der Covid-„Killer-Impfstoff“. Überall auf der Welt sterben Menschen.

- Plötzlicher + erwarteter Tod von Ärzten

- Pandemie der Geimpften

- Die Körperfresser: Die Eugenik-Agenda der NWO

- Über 96 kanadische Kinder im Alter von 2 bis 19 Jahren sind in den letzten 3 Monaten plötzlich oder unerwartet gestorben

- Pathologe erläutert Tod von Föten

- Todesrisiko von Kindern steigt nach Impfung im Vergleich zu ungeimpften Kindern laut offiziellen ONS-Daten um 5100 %

- Der Impftodbericht: Beweise für Millionen von Todesfällen

- Gynäkologe packt aus

- Der Impftodbericht: Beweise

- Vollständig geimpfte Menschen sterben dreimal häufiger

- Unfruchtbarkeit & Kindersterben

- Impf-AIDS

- Pfizer-Studien: Alle injizierten Mütter verloren ihre ungeborenen Babys

- Massenmord

- 3 Phasen der Impfstoff-Sterblichkeit

- Bestatter packen aus

- Der Killer-Impfstoff

- Eine Beerdigung nach der anderen

- Beinamputationen nach Impfung

- Die tödlichsten „Impfstoffe“ der Medizingeschichte

- CRISPR - mRNA- genveraendernde Biowaffen

- Die Plandemie hat die genetische Transformation der Menschheit eingeleitet

- Wissenschaftler schlagen Alarm, da Gates, WEF, Gen-Editing-Technologie für alles fördern, von Kunstfleisch bis hin zu Designer-Babys

- mRNA-Impfstoffe: Die stille Waffe

- CRISPR - das Genbearbeitungs-Tool

- Studie zeigt, dass der mRNA-Impfstoff von Pfizer in die Leber gelangt und dort in DNA umgewandelt wird

- Faktencheck: mRNA-Genmanipulation

- DNA-verändernde Impfstoffe

- Genetische Manipulation

- WARNUNG

- Einblicke in den Inhalt von Covid-„Impfstoffen“

- Die Folgen der mRNA-Impfung für die menschliche DNA

- Plötzlich gestorben

- Der medizinische Skandal um das Töten von Patienten mit Beatmungsgeräten geht weiter

- Moderna half bei der Entwicklung von COVID-19 und dem patentierten „Virus“ im Jahr 2013; Moderna konnte einen COVID-Impfstoff entwickeln, bevor die Welt überhaupt wusste, dass COVID-19 existiert

- Genetischer Fingerabdruck enthüllt synthetischen Ursprung von SARS-CoV-2

- Mehr Schaden als Nutzen

- Gifte in Antigen-Schnelltests

- Impfung + Transhumanismus

- Nanotech im Pfizer-Impfstoff

- Mikrochip-Implantate und das Internet der Körper

- Globalisten & die Technologie, um den Geist zu kontrollieren

- WEF will das Implantieren von Tracking-Chips in Menschen normalisieren

- Sie werden transhuman sein, ob es Ihnen gefällt oder nicht

- Impfpass-Kontrolle

- Luciferase

- Die wahre Absicht, jedes Kind zu impfen

- Toxisch

- Impfpass + Mikrochip

- Tattoo-Marken

- Es geht nicht nur um die "Impfung"

- Graphenoxid

- Subkutane Impfpässe

- Elektromagnetismus von Geimpften

- Impfpässe vor Ausbruch der Plandemie

- Fakten zur Impfreligion

- WICHTIG

- Propaganda

- Eine kaltblütige organisierte Täuschung

- NIE WIEDER! DAS IST JETZT. WELTWEIT.

- Verbrechen gegen die Menschheit

- Völkermord und die Vernichtung der menschlichen Rasse durch die Transhumanisten sind ballistisch geworden! WEF-Globalisten wollen das Christentum abschaffen und durch ihre neue „transhumane Religion“ ersetzen

- Etwas Schreckliches ist im Gange

- Menschen in Käfighaltung

- Dieses Mal ist die Bedrohung durch Völkermord von globalem Ausmaß

- Ungeimpfte ins Gas

- Wurden Sie auch geimpft?

- Inzwischen häufen sich Leichen in Rekordzahlen

- Das heutige Goebbelsministerium

- Eingeständnis eines Geimpften

- Wie die WHO die sozialen Medien kontrolliert

- Globale Regierung gegen das Volk

- Diese Impfnazis + Goetzendiener haben mitgemacht

- Wenn Ignoranz + blinder Gehorsam sich in Brutalität + Unmenschlichkeit verwandeln

- Kommt die dritte Diktatur?

- Impf-Götzendienst

- Echte Christen sind gegen Impfung

- Great Reset

- Die WHO draengt auf globale Impfpaesse

- Die WHO hat den Auftrag, den Great Reset einzuleiten

- Was Sie ueber den Great Reset wissen muessen

- Weihnachtsbotschaft von Sir Schwab an die Genossen des WEF

- Great Reset in Action: Das kommunistische „Digital Identity“-Programm des Weltwirtschaftsforums

- Willkommen im Ueberwachungsstaat: Die Erfassung biometrischer Daten ist ueberall um Sie herum

- Das WEF von Klaus Schwab plant die Einführung einer „Carbon Allowance“, die das, was Sie tun, kaufen und essen, einschränken wird

- BARGELDLOSE TYRANNEI: EU startet Tests von biometrischen Zahlungen aus digitalen Geldbörsen

- Digitale Zentralbankwährungen

- Digitale Identität ist die Verbindung zu einem interoperablen Metaversum

- Entlarvung des WEF-Betrugs „Digitale ID ist ein Menschenrecht!“

- Auf der ganzen Welt: digitale IDs + digitale Waehrungen

- Sind Sie bereit für den digitalen Euro?

- Digitaler Weg zur Hölle?

- Die Abschaffung des Bargeldes – vom Impfpass zum Zentralbankgeld

- Es ist jetzt entscheidend zu verstehen, womit wir es zu tun haben

- Schockierender Einblick in das Leben nach dem großen Neustart – die finsteren Pläne des Weltwirtschaftsforums

- Wie Covid zum Weg zur globalen Finanzüberwachung wurde

- Die UN und das Weltwirtschaftsforum nutzen sich gegenseitig, um die „Agenda 2030“ und „The Great Reset“ umzusetzen

- Wie erschreckend ist die Zukunftsvision des WEF?

- WHO, FAO, OIE und UNEP über ihren „One Health Plan“

- ID2020 – Ihr digitaler Ausweis der Zukunft ist da

- Die digitale Identität wird als Mittel des Zwangs und der erzwungenen Einhaltung der unerhörten Forderungen eines Impfregimes dienen

- Der Aufstieg und die Risiken digitaler Zentralbankwährungen

- Wie der Technokommunismus die CBDC einführen wird: Der Spielplan der Zentralbank in weniger als 3 Minuten

- Globales digitales ID-System „ebnet einen digitalen Weg zur Hölle“

- Digitale ID- und Sozialkreditsystem

- Die digitale ID verschmilzt Ihre Identität und Ihren Ruf mit Vertrauenswerten

- Aufstieg der digitalen Zentralbankwährungen

- Bargeldlose Gesellschaft steht vor der Tür

- Digitaler Totalitarismus

- Die Rolle der digitalen Identität

- Sehen Sie sich die Fakten an

- Die großen Reset-Schlangen schlängeln sich in Davos zusammen

- Der Weg zur neuen Weltordnung

- Die Übernahme des gesamten genetischen Materials auf der Erde

- Globalisten werden nicht aufhören, Menschen zu hacken – Transhumanismus erfordert Entvölkerung

- Kanada führt im nächsten Jahr ein Sozialkreditsystem mit CO2-Zähler bei Käufen mit Visa-Karte ein

- So führen uns falsche Pandemien in die totale Kontrolle

- GREAT RESET PHASE 2: KRIEG

- Kontrolle über das globale Gesundheitssystem

- Plandemie & Great Reset

- Totale Kontrolle

- Die WHO draengt auf globale Impfpaesse

- Agenda

- Der Aufstieg des Vierten Reiches. Warnen Sie die Menschen!

- Globale Zentralbanken rennen um die Einführung digitaler Währungen, während Städte auf „intelligente“ Infrastrukturen umstellen: Gleis- und Kontrollnetze werden direkt vor unserer Nase errichtet

- Die Vorbereitungen zur Umsetzung des Pandemievertrags der WHO schreiten voran, während die Weltbank den größten Fonds aller Zeiten für globale Pandemien einrichtet

- G20 unterzeichnet Erklärung für internationalen Impfstoffpass

- Das WEF von Schwab drängt nun darauf, im Rahmen der The Great Reset-Agenda Tracking-Mikrochips in Menschen zu implantieren

- Ein Drittel aller Jobs wird bis 2030 verschwinden – Wie sicher ist IHR Job?

- „SMART Cities“ werden weltweit in „offene Konzentrationslager“ umgewandelt

- Die EU ignoriert den Widerstand und plant eine digitale ID für 2024

- Die G20 sollte von der WHO standardisierte Impfpässe und digitale Identitätssysteme annehmen: B20-Gipfel

- !!!AUFWACHEN!!!

- Willkommen zur babylonischen Einheitsklimareligion & Gaia-Anbetung

- WHO versammelt vier globale Supermächte mit dem „One Health Plan“

- Digitale Zentralbankwährungen sind der Hochgeschwindigkeitszug zu digitalen Konzentrationslagern

- Technokratie: Die vollständige Digitalisierung von allem

- Schwabs WEF drängt auf ein Sozialkreditsystem mit universellem Grundeinkommen und digitaler Identität

- Der Dritte Weltkrieg hat möglicherweise bereits begonnen

- Die Zentralisierung der Nationen: Was bedeutet das für Sie?

- Der Schlüssel zur Totalüberwachung

- Ziele der Agenda

- Pandemievertrag + Transhumanismus

- Ein unsichtbares Gefängnis wurde nur für dich gebaut

- Internet der Körper

- Globale digitale ID - Kontrolle über die Menschheit

- Die grosse Täuschung

- Digitale Tyrannei

- Endlösung

- Der Aufstieg des Vierten Reiches. Warnen Sie die Menschen!

- Man muss Gott mehr gehorchen

- Vorsicht Namenschristen

- Die Hurenhaeuser der Woelfe, die die Herde nicht verschonen

- Die Covid-Theologie der Fake-Christen

- Laodizeachristen befürworten Menschenversuche ohne informierte Zustimmung.

- Glaubensführer glauben denen, die mit Lügen Karriere gemacht haben

- Wie die Bundesregierung evangelikale Führer einsetzte, um die COVID-Propaganda in den Kirchen zu verbreiten

- Schlangebrut, die sich der götzendienenden Hurerei anschliesst

- Impf-Nazis

- Die laodizäische Gemeinde in all ihrer eitlen Pracht

- Der Covid-Kult der Laodizeablinden

- Bist du geimpft?

- An die Überwinder

- Wessen Fußstapfen folgen wir?

- Vorsicht Namenschristen

- Endzeit

- Wenn sie sagen Frieden und Sicherheit

- WARNEN SIE DIE MENSCHEN!!!

- Unser Kampf ist nicht gegen Fleisch und Blut!

- Habt acht, dass euch niemand verführt!

- Letzte Warnung!

- Kollidierende Koenigreiche signalisieren das baldige Erscheinen Jesu

- Du kannst nicht mehr sagen: Ich wusste nichts davon

- Dies wird das Eine-Welt-Bestie-System in Gang bringen

- Der globalistische Plan läuft genau so ab, wie es die Bibel vorausgesagt hat

- Der Auslöser der Entrückung

- Die Zivilisation wird zurückgesetzt

- Die sich mehrenden Zeichen des baldigen Erscheinens von Jesus

- LETZTE WARNUNG

- Auf dem Weg in die Trübsalszeit

- Der Klang sich nähernder Hufschläge

- Jetzt ist die Zeit!

- Der Welt läuft die Zeit davon

- Die Hure Babylon besucht den Berg Sinai

- Warum hast du sie nicht gewarnt?!

- Das Malzeichen des Tieres?

- Ablehnung des Malzeichens

- Neue KI - Alte Lüge

- Auf dem Weg zum Malzeichen des Tieres

- Die unheimliche Persönlichkeitsveränderung der Geimpften

- Schlangenbiss - der Kuss der Schlange

- Satan kennt die Bibel, wie seine Pfizerwerbung zeigt...

- Womit werden Menschen auf der ganzen Welt getäuscht?

- Das teuflische Gebräu der Injektionen

- Die Injektions-Täuschung

- Transhumanismus - die boese Kraft hinter der NWO

- TRANSMEDIZIN: Hat die Impfung geholfen, den Weg für den Transhumanismus zu ebnen?

- Stehen wir am Rande der Truebsal?

- LEBENSWICHTIG

- 4U

- Ein Christ & Militaerarzt klaert auf

- Die Zentralisierung der Nationen: Was bedeutet das für Sie?

- Wenn Sie immer noch nicht glauben, dass Impfstoffe Waffen zur Auslöschung menschlichen Lebens sind, denken Sie noch einmal darüber nach

- In wessen Fußstapfen treten wir?

- Das Covid-19-Impfmassaker

- Die Leichenräuber: Die Eugenik-Agenda der NWO

- CRISPR-Technologie: Das Tor zur neuen Rasse unmenschlicher Arten

- Unhaltbare Menschheit

- Ist die Covid-Pandemie die einzige globale Lüge? Du entscheidest

- Covid-19: Eine psychologische Militäroperation

- Nachhaltigkeit und Superpandemien: Die Verbindung

- mRNA-Impfstoffe: Die stille Waffe

- Die vorgetäuschte Pandemie ist das Mittel, mit dem eine kommunistische Weltregierung ins Leben gerufen wird; eine, die nicht abgewählt werden kann.

- Info

- Globaler Coup d'Etat gegen die Menschheit

- Flyer zur Aufklaerung

- Klage: Verbrechen gegen die Menschheit

- Ärzte warnen

- Das groesste medizinische Verbrechen in der Geschichte der Menschheit

- Deutscher Ärzte-Verband fordert Impfstopp

- Es ist an der Zeit, C19-Schussverbrechen strafrechtlich zu verfolgen

- Kriminelle Impftreibjagd

- 2 Brandbriefe von Pathologen

- Fachärzte zu den mRNA-haltige Substanzen fälschlich als Impfstoffe bezeichnet

- Rechtsgutachten, Strafbarkeit der Impfung

- Die weltweite Corona-Krise

- Stoppt den Covid-Holocaust

- Fakten

- Links

Auf die Frage, ob ein CBDC der Vereinigten Staaten verwendet würde, um zu kontrollieren, wie, wann und wo die Bevölkerung ihr Geld ausgibt, antwortete ein leitender Vizepräsident der Forschungsabteilung der Fed von St. Louis : „Im Leben kann man nichts absolut garantieren … Das Beste, worauf wir hoffen können, ist, dass der Kongress auf die Bedenken der Wähler in Bezug auf die Privatsphäre reagiert.“ Signale des Biden-Regimes und der Federal Reserve deuten jedoch darauf hin, dass sie beabsichtigen, eine CBDC voranzutreiben, unabhängig von der Zustimmung des Kongresses, von Branchenführern oder der Öffentlichkeit. Tatsächlich gibt es eine wachsende Zahl von Forschungs- und Pilotprogrammen in verschiedenen Entwicklungsphasen in Amerika und auf der ganzen Welt, trotz öffentlicher Bedenken hinsichtlich eines bevorstehenden Systems zur Versklavung digitaler Währungen, das an eine digitale ID gebunden ist und Sozialkreditsystem .

Das Biden-Regime drängt nach vorne

Am 9. März 2022 erließ das Biden-Regime eine Durchführungsverordnung zur „Gewährleistung einer verantwortungsvollen Entwicklung digitaler Vermögenswerte“, die „den Forschungs- und Entwicklungsbemühungen zu den potenziellen Gestaltungs- und Bereitstellungsoptionen eines CBDC in den Vereinigten Staaten höchste Dringlichkeit einräumt“. Das EO beauftragte Generalstaatsanwalt Garland, Finanzministerin Yellen und den Vorsitzenden der Federal Reserve, Powell, zu ermitteln, ob ein legaler Weg zur Umgehung des Kongresses möglich ist, und erklärte: „innerhalb von 180 Tagen nach dem Datum dieser Anordnung [bis zum 5. September 2022] die Präsident … eine Einschätzung , ob Gesetzesänderungen notwendig wäreneine CBDC der Vereinigten Staaten herauszugeben, sollte dies als angemessen erachtet werden und im nationalen Interesse liegen.“ Die EO wies sie ferner an, dem Präsidenten innerhalb von 210 Tagen bis zum 5. Oktober 2022 einen Gesetzesvorschlag vorzulegen.

Ein ehemaliger Vizevorsitzender der Fed, Randal Quarles, bemerkte , dass es unwahrscheinlich sei, dass ein Gesetzentwurf im Kongress, der eine CBDC genehmigt, verabschiedet werde, und stellte fest, dass es an Unterstützung durch die Öffentlichkeit fehle. Im Juli 2021 führte der Gesetzgeber ein noch zu verabschiedendes Gesetz ein, das als „ Digital Asset Market Structure and Investor Protection Act “ bekannt ist und die Fed anscheinend ermächtigt , digitale Versionen von Noten der Federal Reserve auszugeben und die Distributed-Ledger-Technologie dafür zu verwenden „Erstellung, Verteilung und Aufzeichnung aller Transaktionen mit digitalen Federal Reserve Notes.“ Andererseits wurden Gesetze eingeführtim Januar 2022, um der Federal Reserve zu verbieten, eine CBDC direkt an Einzelpersonen auszugeben. Im März 2022 schlugen die Gesetzgeber in einem als „ ECASH Act “ bekannten Gesetzentwurf eine Alternative zu CBDC vor , der vorschlägt , eine elektronische Version des US-Dollars zu entwickeln, die vom US-Finanzministerium anstelle der Federal Reserve ausgegeben wird, und vorgibt, die Privatsphäre zu imitieren und Anonymitätsmerkmale von Bargeld. Während es kein aktuelles Bundesgesetz gibt, das Unternehmen dazu verpflichtet, Bargeld zu akzeptieren, hat der Gesetzgeber den „ Payment Choice Act of 2021 “ eingeführt, der Einzelhandelsunternehmen dazu verpflichten soll, Bargeld als Zahlungsmittel zu akzeptieren. Insgesamt hat der Kongress 50 Gesetzentwürfe zu digitalen Assets, Blockchain und CBDCs eingebracht.

Während einer Anhörung des House Committee am 26. Mai 2022 stellten einige Gesetzgeber die Executive Order des Biden-Regimes und die Mehrdeutigkeit des Kommentars der Federal Reserve in ihrem Diskussionspapier vom Januar 2022 in Frage, in dem es heißt : „Die Federal Reserve beabsichtigt nicht , mit der Ausgabe fortzufahren eines CBDC ohne klare Unterstützung durch die Exekutive und den Kongress, idealerweise in Form eines spezifischen Ermächtigungsgesetzes.“ Der Abgeordnete Andy Barr kommentierte: „Dies deutet für mich darauf hin, dass die Regierung noch nicht davon überzeugt ist, dass der Kongress hier eine Rolle spielt.“ Der Gesetzgeber konnte den stellvertretenden Vorsitzenden der Federal Reserve während der Anhörung nicht um Klarheit darüber bitten, ob die Fed tatsächlich mit der Ausgabe einer CBDC ohne fortfahren würdeoffizielle Genehmigung des Kongresses.

Weitere Themen, die in der Anhörung des House Committee zu CBDCs angesprochen wurden, waren Risiken für die Öffentlichkeit durch Massenüberwachung und gezielte Angriffe auf Bürger, die dem Regime kritisch gegenüberstehen. Der Abgeordnete Warren Davidson bemerkte gegenüber dem stellvertretenden Vorsitzenden der Fed: „Die Sorge gilt dem Überwachungsstaat … Wenn Sie die digitale Währung der Zentralbank in dieses gruselige Überwachungsinstrument verwandeln … ist es buchstäblich das, was China entwickelt, und wir sollten sie nicht nachahmen. Wir sollten Amerikas Lebensweise schützen.“ Die Gefahr, Chinas Überwachungs- und Kontrollmodell zu übernehmen, ist in den letzten Tagen noch deutlicher geworden, als China Versuche von Demonstranten vereitelt hat, auf ihre eingefrorenen Gelder zuzugreifenindem sie ihre QR-Codes rot färben. Der Abgeordnete John Rose richtete seine Besorgnis an den stellvertretenden Vorsitzenden und fügte hinzu: „Wir haben gesehen, wie gefährlich es sein kann, wenn die Regierung das Finanzsystem für politische Zwecke im Rahmen der Operation Choke Point der Obama-Regierung bewaffnet . Vor kurzem wies die kanadische Regierung die Banken an, Konten im Zusammenhang mit den Trucker-Protesten gegen Impfaufträge einzufrieren … Würde ein CBDC es der Bundesregierung ohne angemessene Sicherheitsvorkehrungen erleichtern, Personen, mit denen sie nicht einverstanden ist, den Zugang zum Finanzsystem zu verweigern?“ Der stellvertretende Vorsitzende Brainard bestritt nicht, dass CBDCs verwendet werden könnten, um den Zugang von Einzelpersonen zu blockieren, und erklärte, dass sich die Verwendung von CBDCs im Wesentlichen nicht von den derzeitigen Bankensystemen unterscheiden würde, in denen Konten politischer Dissidenten eingefroren wurden.

Die Gesetzgeber sind nicht die einzigen, die sich Sorgen über den Aufstieg des CBDC-Überwachungssystems machen. Sowohl die Öffentlichkeit als auch die Aktionäre wurden aufgefordert , Kommentare zu den Plänen der Federal Reserve zur Ausgabe eines CBDC abzugeben, von denen viele entschieden gegen die Idee waren. Ein Bürger schrieb: „Sie wollen keine Privatsphäre. Du willst jeden Aspekt unseres Lebens kontrollieren.“ Eine andere Person antwortete: „Ich möchte nicht, dass die Regierung für den Zugriff auf den Notausschalter zu meinem Konto/Geld zuständig ist, wenn ich nicht ‚die Linie schleppe'.“ Wieder eine andere antwortete: „Hören Sie auf, mit unserem Leben zu spielen. Und ignoriere Klaus Schwab. Ich befürchte, dass das System vollständig zusammenbricht, wenn CBDC in Kraft tritt. Denn die Amerikaner wollen Privatsphäre, Freiheit und ihre Arbeit wird mit solidem Geld belohnt.“

Als Reaktion auf das Fed-Papier zu CBDCs warnte die American Bankers Association, wie die Auszahlung einer CBDC lokale Banken verwüsten würde, und erklärte, „Die Ausgabe einer CBDC würde unser Banken- und Finanzsystem grundlegend neu verdrahten, indem die Beziehung zwischen den Bürgern und der Federal Reserve verändert wird“, und fügte hinzu: „Die mit der Ausgabe einer CBDC verbundenen Risiken werden oft heruntergespielt, sind aber real und werden wahrscheinlich jeden möglichen Nutzen untergraben die ein CBDC hätte. Am wichtigsten ist, dass jede Konstruktion von CBDC die Überweisung von Geldern von Banken an die Federal Reserve erfordert.“ Die ABA kam zu dem Schluss: „Als wir die wahrscheinlichen Auswirkungen der Ausgabe einer CBDC bewertet haben, ist klar geworden, dass die angeblichen Vorteile einer CBDC ungewiss und unwahrscheinlich sind, während die Kosten real und akut sind. Basierend auf dieser Analyse sehen wir heute keinen zwingenden Grund für eine CBDC in den Vereinigten Staaten.“

Trotz zahlreicher abweichender Stimmen unter Kongress, Branchenführern und der Öffentlichkeit drängen das Biden-Regime und die Federal Reserve auf Pläne zur Entwicklung eines US-amerikanischen CBDC . Die Fed veröffentlichte im April 2022 ein weiteres Papier über die Ausgabe eines CBDC für Privatkunden. Am 17. Juni 2022 beklagte Fed-Vorsitzender Powell den Niedergang des US-Dollars als Weltreservewährung (getrieben durch rücksichtslose Bundesausgaben und vorsätzliches Missmanagement ) und sahen in einem CBDC in den Vereinigten Staaten eine Lösung für die Probleme, die sie geschaffen hatten, in der es heißt: „Mit Blick auf die Zukunft finden im globalen Währungssystem schnelle Veränderungen statt, die sich in Zukunft auf die internationale Rolle des Dollars auswirken können. Die meisten großen Volkswirtschaften haben bereits Sofortzahlungen rund um die Uhr oder sind dabei, diese zu entwickeln. Unser eigener FedNow-Service wird 2023 online gehen. Und angesichts des enormen Wachstums von Krypto-Assets und Stablecoins prüfen wir, ob eine digitale Währung der US-Zentralbank das bereits sichere und effiziente inländische Zahlungssystem verbessern würde. Wie unser Whitepaper zu diesem Thema feststellt, könnte ein US-CBDC möglicherweise auch dazu beitragen, das internationale Ansehen des Dollars zu erhalten.“

Forschungs- und Entwicklungsprojekte laufen

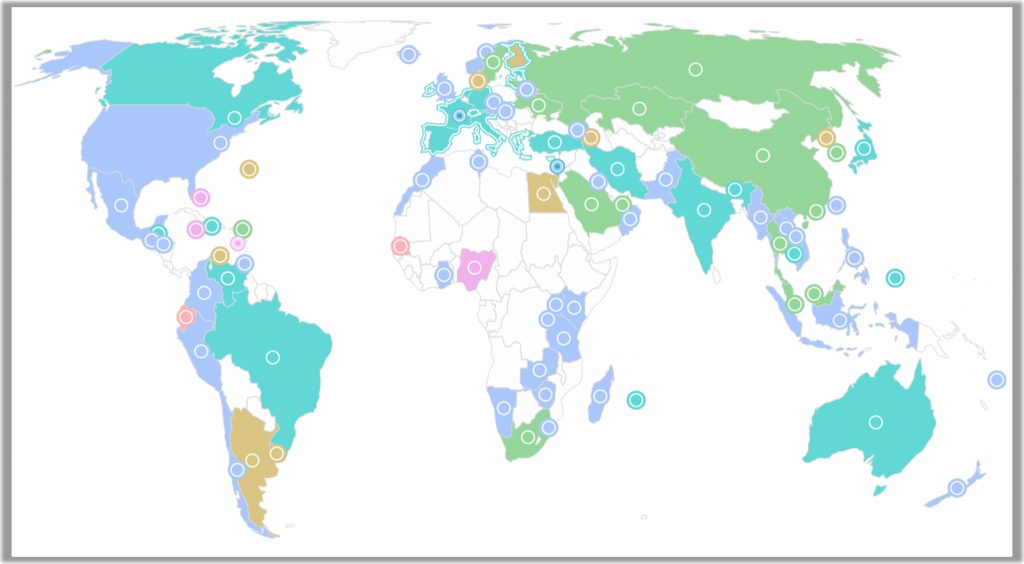

Es ist eine Vielzahl von Forschungs- und Entwicklungsprogrammen für CBDCs im Gange. Derzeit befinden sich 105 Länder, die mehr als 95 % des globalen BIP ausmachen, in verschiedenen Phasen der CBDC-Exploration . Ungefähr 50 Länder befinden sich in fortgeschrittenen Forschungs- und Entwicklungsphasen, während 28 CBDC-Pilotprojekte für den Einzelhandel und 3 Live-CBDCs für den Einzelhandel implementiert wurden. Eine Studie von 81 Zentralbanken ergab, dass 90 % derzeit CBDCs erforschen und sich über die Hälfte in der Entwicklungs- oder Versuchsphase befinden. Einige Schlüsselbereiche der CBDC-Exploration werden unten hervorgehoben.

China & e-CNY-Projekt

Chinas CBDC-Pilotprogramm wird seit der Ankündigung seines Starts im Jahr 2020 weiter ausgebaut und im Jahr 2021 wurden 261 Millionen digitale Geldbörsen eröffnet . Die chinesische Regierung hat das Programm auf weitere Regionen und Anwendungen ausgeweitet . Mit der Ausweitung von Chinas CBDC-Pilotprogramm erweitern sich auch ihre Überwachungskapazitäten für chinesische Bürger, multinationale Unternehmen und andere Verbraucher auf der ganzen Welt. Am 25. Mai 2022 brachten Senatoren einen Gesetzentwurf ein, der als „Defending Americans from Authoritarian Digital Currencies Act“ bekannt ist , um App-Plattformen wie Apple und Google das Hosten von Apps zu verbieten, die Chinas digitale Währung akzeptieren. Senator Tom Cotton kommentiertedass die digitale Währung der chinesischen Regierung „Echtzeit-Sichtbarkeit aller Transaktionen im Netzwerk bieten wird, was Datenschutz- und Sicherheitsbedenken für amerikanische Personen aufwirft, die diesem Netzwerk beitreten“ , und fügte hinzu : „Die Kommunistische Partei Chinas wird ihre digitale Währung zur Kontrolle verwenden und jeden ausspionieren, der es benutzt. Diese Chance können wir China nicht geben.“ Am 7. Juni 2022 führte der Gesetzgeber im Senat einen Gesetzentwurf ein, der als „Responsible Financial Innovation Act“ bekannt ist , um Krypto zu regulieren und mehrere Behörden anzuweisen, darunter: CISA, ODNI und das DoD, die Auswirkungen der Verwendung von Krypto auf die nationale Sicherheit zu untersuchen Chinas CBDC.

Vereinigte Staaten & Projekt Hamilton

Die Federal Reserve Bank of Boston und die MIT Digital Currency Initiative arbeiten an einem CBDC-Explorationsprojekt namens „ Project Hamilton “ zusammen. Die erste Phase der Operation wurde abgeschlossen und demonstrierte die Machbarkeit eines CBDC-Zahlungssystems, das dem Umfang der US-Wirtschaft und der weltweiten Verwendung des US-Dollars ähnelt. Phase 2 des Projekts konzentriert sich auf Sicherheit, Programmierbarkeit, „wie man Privatsphäre mit Compliance in Einklang bringt“ und Schutzmaßnahmen gegen Cyberangriffe. Kritiker argumentieren, dass ein CBDC in den Vereinigten Staaten die Themen Cybersicherheit, Missbrauch durch die Regierung, Datenschutz und zentralisierte Kontrolle nicht anspricht. Der Kongressabgeordnete Tom Emmer kommentierte, „Dieses CBDC-Modell würde nicht nur die Finanzinformationen der Amerikaner zentralisieren und sie anfällig für Angriffe machen, sondern es könnte auch als Überwachungsinstrument verwendet werden, das die Amerikaner niemals von ihrer eigenen Regierung tolerieren sollten“, und fügte hinzu: „Benutzer müssen sich öffnen Ein Konto bei der Fed für den Zugriff auf ein US-CBDC würde die Fed auf einen heimtückischen Weg bringen, der dem digitalen Autoritarismus Chinas ähnelt.“ Um den Grundstein für ihr CBDC-Programm zu legen, hat die Fed „ eine neue Instant-Payment-Infrastruktur “ namens FedNow entwickelt . Das neue digitale Interbanken-Sofortzahlungssystem soll 2023 auf den Markt kommen.

Europäische Union & digitales Euro-Projekt

Die Untersuchungsphase des Digital Euro Project begann im Oktober 2021 und wird bis Oktober 2023 abgeschlossen sein. Im Rahmen der Untersuchungsphase hat die Europäische Zentralbank öffentliches Feedback eingeholt. Die EZB erhielt 8.200 öffentliche Antworten , eine Rekordzahl von Teilnehmern an der Umfrage, die im Januar 2021 endete. Das Feedback aus dieser Konsultation lieferte ein klares Mandat , wobei die Mehrheit der Befragten bestätigte, dass die Öffentlichkeit möchte, dass „Zahlungen eine private Angelegenheit bleiben. ” Die EZB bat erneut um öffentliches Feedback in einer Umfrage, die im Juni 2022 endete und weit mehr als doppelt so viele Antworten erhielt wie bei der vorherigen Umfrage. Erneut ermittelte die Bürgerbefragung eineüberwältigende Ablehnung der „digitalen Sklaverei“ von einer CBDC „ Slavecoin “. Ein Befragter schrieb: „Nein zum digitalen Euro! Das Leben in der EU wird zum Albtraum, mit Zwangsimpfungen am Horizont und jetzt einem digitalen Euro. Es ist klar, dass Sie eine Bevölkerung ohne Rechte und ohne Privatsphäre haben wollen – wie es von Ihren Oberherren des WEF gewünscht wird.“ Trotz der erdrückenden negativen öffentlichen Reaktionen auf eine CBDC wegen Datenschutzbedenken treibt die Europäische Zentralbank ihre Pläne voran. EU-Kommissar Paolo Gentiloni bemerkte gegenüber der Presse: „Ein vollständig anonymer digitaler Euro ist nicht wünschenswert.“ Ein digitaler Euro-Prototyp soll Ende 2023 auf den Markt kommen.

Internationale CBDC-Projekte

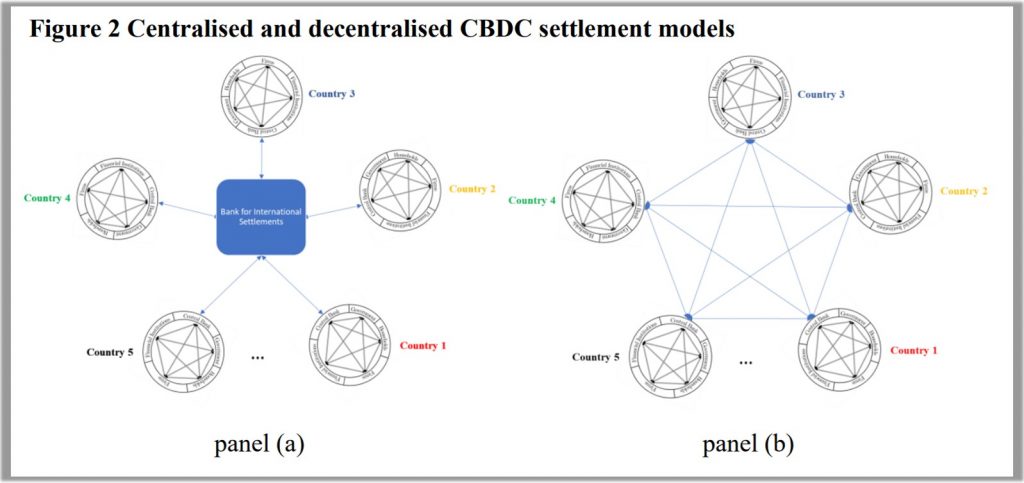

Während die Zentralbanken ihre eigenen CBDCs erforschen und entwickeln, gibt es eine Reihe von Kooperationsprojekten, um den Austausch von CBDCs weltweit zu koordinieren. Zwischen 2017 und 2019 hat die Bank of Canada in Abstimmung mit der Bank of England und der Monetary Authority of Singapore ein vierphasiges Programm namens Project Jasper abgeschlossen. Das Projekt war „das erste Mal weltweit, dass eine Zentralbank in Partnerschaft mit dem Privatsektor an einem Experiment mit verteilter Ledger-Technologie teilnahm“. Die saudische Zentralbank und die Zentralbank der Vereinigten Arabischen Emirate kündigten im Januar 2019 ihre gemeinsame Initiative namens Project Aber an, die die Beteiligung von Geschäftsbanken und Unternehmen beinhaltete und darauf abzielte, eine CBDC zu entwickeln, die zwischen Geschäftsbanken grenzüberschreitend genutzt werden könnte.

Im Dezember 2020 wurde die erste Phase des Projekts Helvetia , einer Partnerschaft zwischen der Bank für Internationalen Zahlungsausgleich, der Schweizerischen Nationalbank und einem Finanzinfrastrukturunternehmen namens SIX, abgeschlossen. Phase 2 des Projekts, das im Januar 2022 abgeschlossen wurde, konzentrierte sich auf die Integration von Geschäftsbanken und CBDCs.

Im Dezember 2021 gab die Bank für Internationalen Zahlungsausgleich den Abschluss des Projekts Jura bekannt , eines Experiments zur Übertragung von CBDCs zwischen französischen und schweizerischen Geschäftsbanken auf einer gemeinsamen Plattform eines Drittanbieters. Die gemeinsame Operation, die darauf abzielt, die im Rahmen des Projekts Helvetia durchgeführten Experimente fortzusetzen, umfasste die Bank für Internationalen Zahlungsausgleich, die Bank von Frankreich und die Schweizerische Nationalbank.

Im September 2021 veröffentlichten China, Thailand, Hongkong, die Vereinigten Arabischen Emirate und die Bank für Internationalen Zahlungsausgleich einen Bericht über die zweite Phase ihres mBridge-Projekts , an dem 22 Teilnehmer des Privatsektors teilnahmen. Das Projekt zielt darauf ab, eine Plattform für den internationalen Handel mit CBDCs zu entwickeln. Ebenfalls im September 2021 kündigte die Bank für Internationalen Zahlungsausgleich das Projekt Dunbar in Zusammenarbeit mit Australien, Malaysia, Singapur und Südafrika an. Ein im März 2022 veröffentlichter Bericht skizzierte, wie das Projekt zwei Prototypen entwickelt hat , die es den von mehreren Banken ausgegebenen CBDCs ermöglichen, eine gemeinsame Plattform zu nutzen.

Am 16. Juni 2022 gab die Bank für Internationalen Zahlungsausgleich eine Partnerschaft für das Projekt Sela bekannt, an der die Bank of Israel und die Hong Kong Monetary Authority beteiligt sind. Das gemeinsame Projekt, das im dritten Quartal 2022 startet, zielt darauf ab, die Machbarkeit eines Retail-CBDC zu testen.

Im September 2020 kündigte Mastercard die Einführung seiner CBDC-Testplattform für Zentralbanken an, um die „Ausgabe, Verteilung und den Austausch von CBDCs zwischen Banken, Finanzdienstleistern und Verbrauchern“ zu simulieren. Im Januar 2022 schloss sich Visa Mastercard an, um Zentralbanken eine Plattform zum Testen von CBDCs und Visa-Produkten anzubieten . Weitere Projekte zur Entwicklung von CBDCs finden Sie im BIS Innovation Hub .

Zusammenfassend lässt sich sagen, dass das breite Spektrum an CBDC-Forschungs- und Entwicklungsprojekten auf der ganzen Welt immens ist. Gemeinsame grenzüberschreitende Operationen ebnen den Weg für den internationalen Austausch von CBDCs und letztendlich für eine einzige globale digitale Währung , wie sie vom Weltwirtschaftsforum gefördert wird .

Abschließende Gedanken zum Aufstieg und den Risiken von CBDCs

Die Entwicklung und Implementierung von CBDCs in Amerika und auf der ganzen Welt schreitet voran, wobei eine Vielzahl von Projekten im Gange ist und viele dieser Projekte innerhalb von Monaten verwirklicht werden. Zentralbanken und Weltmächte scheinen sich von Einwänden ihrer Bürger oder der Unentschlossenheit des Kongresses nicht abschrecken zu lassen. Obwohl es zahlreiche Modelle für die Implementierung von CBDCs gibt, haben sie alle die gleichen Risiken für unsere Freiheit. Fehlende Anonymität, Programmierbarkeit, Verfolgung und zentralisierte Kontrolle sind die Hauptmerkmale von CBDCs, die die Unterwerfung der Massen auf die denkbar extremste Weise ermöglichen werden.

Die Ungeheuerlichkeit dieser allumfassenden Initiative zur Implementierung von CBDCs auf der ganzen Welt ist entmutigend. Es scheint unvermeidlich, dass dieses Endspielsystem des globalen Totalitarismus Realität wird. Wir müssen jedoch ermutigt werden, dass sich die Menschen der wahren Absicht hinter dieser finanziellen Übernahme bewusst werden. Ihr digitales Kontrollsystem hängt von unserer Vorlage ab, und jeder von uns hat die Wahl, sich nicht daran zu halten. Indem wir uns aus dem System entfernen und Bargeld anstelle ihrer digitalen Geldbörsen und Debitkarten verwenden, können wir dieses wachsende Ungetüm an Daten und Bankgebühren aushungern. Nur gemeinsam, in massenhafter Nichteinhaltung, werden ihre Pläne für die digitale Versklavung nicht verwirklicht.